なにかの事情でまとまった資金が必要になったとき、選択肢として挙げられるのが、金融機関からお金を借りるということです。特に「家を担保にした借り入れ」を行えば、借入額や金利などが有利な条件で借り入れられます。

半面、家を担保にすることにはリスクやデメリットもあります。今回は、このデメリットについて詳しく解説していきます。

借金ではない資金調達、リースバックって?

家を担保にお金を借りるとは、どういうこと?

多くの金融機関が不動産担保ローンなどの有担保商品を扱っています。しかしその仕組みを正しく理解できているでしょうか? そもそも「家を担保にお金を借りる」とはどういうことか。その意味合いや基本的な仕組みなどを確認しておきましょう。

「担保」とは返済不能に備えて債権者に渡しておくもののこと

まず「担保」についておさらいしましょう。担保とは、債務を負う(=お金を借りる)者が、万一、債務を果たせない(=お金を返せない)ときに備えて、債権者(=お金の貸し手)に渡す物のことをいいます。

もし返済不可となったとき、貸し手は担保をお金に換えることで、貸していたお金を取り戻すことができます。

この仕組みは、「質店」がわかりやすいでしょう。利用者が価値のある品物を預け、対価としてお金を借ります。お金を返せば品物は戻ってきますが、返せなければ品物は手放さなくてはなりません。この品物が担保にあたるものです。

不動産担保ローンなどでは、マイホームなど自分が所有する不動産を担保に差し出してお金を借りることができます。

ただし質店とは違い、担保とした物件には変わらず住み続けることができます。不動産の場合、そのものを渡してしまうのではなく、「借り入れたお金を返済できなかったら、この物件を売却してお金に換えてもよい」という権利を貸し手に与えるという形で担保にします。ちなみに、この権利のことを「抵当権」と呼びます。

もちろん、担保とした以上は、質店の場合と同様に、返済ができなければ家を手放さなくてはなりません。

不動産担保ローンのメリット

家を担保にお金を借りるということについて、お伝えしました。この仕組みを利用したローン商品としては、以下のものがあります。

- 住宅ローン

- 不動産担保ローン

- リバースモーゲージ

不動産担保ローンがその代表的なものでしょう。不動産担保ローンは、ほかのローン商品と違う、以下のようなメリットがあります。

- フリーローンに比べて金利が低い

- 使い道が自由

- 保証人が不要なことが多い

不動産担保ローンは、万一、返済できなかったときも不動産を売却すればよいため、貸し手にとってはリスクの低い貸し出しです。そのぶん、借り手にとって条件の良いものになっているのです。

家を担保にお金を借りるリスクやデメリットは?

不動産を担保にお金を借りるローン商品にはさまざまなメリットがありますが、その半面、リスクやデメリットもあります。不動産を担保とした場合の注意点を整理しましょう。

融資までに時間がかかる

不動産担保ローンでは、担保として提供された不動産が、確かに担保になるような価値があるのかの審査が行われます。

借り入れることが可能な限度額も不動産の価値に左右されますので、この不動産の価値を確かめるプロセスは非常に重要です。

そのため、どうしても、この不動産評価に時間がかかってしまいます。金融機関や商品によりますが、早くても1週間、遅ければ1カ月程度を要することもあるため、緊急に資金が必要な場合は向いていません。

不動産の価値下落のリスクがある

不動産担保ローンで借り入れることができる額は、担保とする不動産の価値によって決まります。

貸し手は万一の場合、担保を売却して返済を受けるのですから、不動産の価値を超える額を貸すことは当然、できません。

ところが、不動産の価値は常に一定ではなく、さまざまな要因で変動します。そのため、不動産担保ローンには、借り入れ中に、担保とする不動産の価値が下落してしまうリスクを抱えています。

不動産の価値が借入額を下回ってしまうと、その不動産は担保の意味が薄れてしまいます。そこで、金融機関は、担保物件の評価額が下落した場合、その時点の残債と評価額の差額分(=担保の価値が不足する分)を、一括で返済したり、追加の担保を差し出したりといったことを要求することがあります。

返済できなかった場合に、物件を失う

そして、最大のリスクと言えるのが、担保とした物件は、返済できなかったときに手放さなくてはならないことです。

不動産担保ローンの場合、延滞が続いていると、6~8カ月程度で差し押さえという状態になり、その後、競売という手続きで、司法機関を通じて物件が売却されます。

競売で売れた家は買った人のものになりますので、買い手に求められれば、もとの所有者は家を引き渡さなければなりません。もちろん、家を売却したお金は、借入金の返済にあてられ、債権者のものになっているので、それを手にすることもできません。

マイホームを担保にしていた場合は住むところを失ってしまうことになりますので、自宅不動産を担保にするときは慎重に考える必要があります。

手数料が高め

不動産担保ローンは、ほかのローン商品に比べると事務手数料などが高めという特徴があります。不動産の評価などに手間がかかるからです。

定額の場合と、借入額の〇%という形で手数料率が設定されている場合とがありますが、いずれにせよ具体的な額は金融機関によって異なります。

手数料率が設定される場合は、2~3%というところが多いようです。一見、わずかに思えますが、1,000万円を借り入れたら手数料だけで20~30万円必要ということですから、決してバカにできません。

そのほか、家を活用した資金調達の選択肢

家を担保にお金を借りることのリスクやデメリットを知ると、なかなか手を出しにくいと考える人もいるかもしれません。しかし、資金調達において、不動産の活用は非常に有効な方法です。そこで、担保にする以外に、不動産を使って資金を調達する方法を考えてみましょう。

「賃貸として収益化する」または「売却する」

担保として借り入れを行う以外に、不動産を活用した資金調達をするなら、次のふたつが考えられます。

- 賃貸として収益化する

- 売却する

賃貸として収益化するとは、不動産を人に貸し出して賃料を得るということです。うまくいけば継続的な収入が見込めますが、一度にまとまった資金を調達するのはできません。

また、所有する不動産が自宅しかない場合、それを貸し出すわけにはいきませんから、別に収益用不動産を持っている必要があります。

なにより、安定した不動産収入を得るのは簡単なことでなく、経営の知識やスキルがいりますし、うまくいかなければ「赤字」もありえます。

対して、売却してお金に換えるのは非常にシンプルな方法です。

借り入れと違う点として、返済の義務を負わず、金利の負担もないことが大きなメリットです。そのぶん「借り入れ」と比べて調達できる額が大きくなる可能性が高いとも考えられます。難点は、借り入れて返済できなかった場合と同じく、物件を手放さざるを得ないことです。

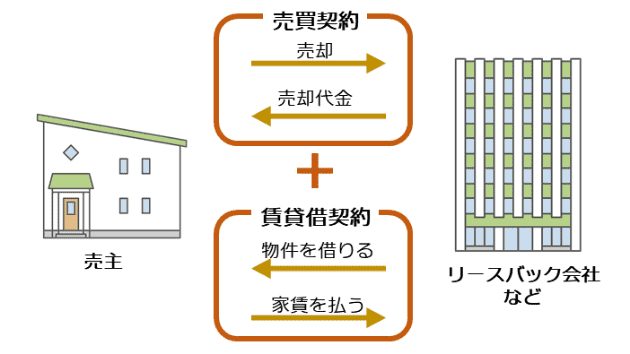

ほかに、近年注目されている方法として「リースバック」があります。リースバックは自宅を売却して代金を受け取りつつ、賃料を支払うことでそのまま自宅に住み続けられるサービスです。そのため、引っ越しをせずにまとまった資金を調達できます。

家を売っても住み続けられる、リースバックの仕組みとは

リースバックは不動産取引のひとつです。自宅を売却すると通常の取引では退去して引き渡す必要がありますが、リースバックでは賃貸借契約を交わし、賃料を払うことでいままでどおり自宅に住み続けられます。

自宅を売却して代金を受け取るため、不動産担保ローンのような審査はなく、売却代金の用途も自由です。もちろん金利の負担もありません。そして自宅の売却後も、慌てて新居を探して引っ越さずに済みます。

リースバックの仕組み

まとまった資金調達が必要なときは、不動産担保ローンとあわせてリースバックも検討するとよいでしょう。

信頼できるリースバック会社に相談できるサービス

リースバックを検討している人は「リースバック比較PRO」から問い合わせましょう。信頼できるリースバック会社を紹介されるため、不利な条件を押しつけてくる悪質な会社を避けることができます。安心してリースバックの相談が可能になります。

また、一度に複数のリースバック会社に問い合わせられるため、各社の違いを比較して契約する会社を選べます。リースバック会社ごとに入金の早さやサービスの内容が違うため、比較はとても大切です。よく相談したうえで、契約するリースバック会社を選んでください。

提供事業者によって条件が違うリースバック。一括問い合わせで比較をしましょう!