「お金や時間を自由に使いたい」、「趣味を存分に楽しみたい」など様々な理由で、独身女性は年々増えているそうです。国の調査によれば、50歳時の未婚率は女性が約14%、男性は約23%とのことで、2020年には4人に1人が生涯独身になるともいわれています。

しかし、独身で暮らしていくということは、自身の力で老後の生計を立てる必要があるため、お金が不足しないように計画を立てておくことが大切です。今回は、独身女性の老後資金に焦点を当てて説明していきます。

シニア女性の一人暮らしにはいくら必要か

国立社会保障・人口問題研究所のデータでは、独身女性の老後資金は、会社員ならば約920万円、自営業やフリーランスならば約2,300万円と算出されています。

まずは、なぜこのような金額が必要なのか、みていきます。

独身女性の老後にかかる生活費

ここでは、老後の必要資金を以下のように、老後に不足する金額として計算します。

まず、生活費をみていきましょう。

総務省の「家計調査(2020年)」によると、65歳以上の独身女性にかかる、1ヶ月の生活費は143,810円。この中にはお菓子や外食を含む食費・水道光熱費・被服費などが含まれます。

仮に65歳で仕事を辞め、日本人女性の平均寿命(2019年 簡易生命表より)である87歳まで生きた場合、その22年間にかかる生活費は以下のように計算できます。

ただし、この毎月の生活費は、主に持ち家がある方からデータ収集しています。そのため、賃貸にお住まいの方は、家賃も上乗せして計算する必要があります。

公的年金などによる収入

次は老後の収入についてみていきましょう。なお、収入は公的年金のみの場合を想定します。

厚生労働省の「厚生年金保険・国民年金事業の概要」によると、65歳以上の女性の場合、厚生年金は平均月額108,813円で、国民年金は平均月額56,000円です。

この金額を65歳から平均寿命の87歳まで受け取り続けた場合、合計金額は以下のようになります。

厚生年金

国民年金〉

老後にかかる支出と収入の差額

では、自力で準備しなければならない金額を、先述した老後の必要資金の式に当てはめて計算していきましょう。

厚生年金

国民年金

会社員なら約920万円、自営業やフリーランスの場合は約2,300万円必要になることが、お分かりいただけましたでしょうか。

なお、こちらはあくまでも平均寿命まで生きた場合の金額です。

現在は人生100年と言われるほど高齢化社会。長生きすることは喜ばしいことですが、長生きすればするほど、さらに出費が増していきます。

お金が足らない!老後の不安はリースバックで解決できるかもしれません!

独身世帯で注意が必要な生活費

老後に想定される出費は、食費や水道光熱費ばかりとは限りません。医療や介護の費用、旅行や習い事にかかる費用、車や家電の買い替え費用、リフォーム費用など、意外に支出はあるものです。

ここでは老後の代表的な出費である、医療・介護・死後整理資金について説明していきます。

医療費の負担が最も多いのは老後

病院で治療を受けた際、清算時に保険証を提示すると、医療費の自己負担額が減ります。

自己負担の割合は、70歳までは3割、70~75歳までは2割、75歳以上は1割です。

「高齢になるほど優遇されるため、出費も減るのでは」と思いがちですが、実は違います。厚生労働省の「生涯医療費」によると、女性が一生でかかる医療費の平均自己負担額は約2,800万円で、そのうち約1,400万円は70歳以降の出費であることが分かっているのです。

先述した毎月の生活費の中に、医療にかかる出費も含まれていますが、ケガや病気の度合いは人それぞれ違うものです。

ちなみに、有効性や安全性の高い先進医療は公的保険の対象になりません。100万円以上の自己負担額が発生することもあるので、民間の保険に入るなどの備えが必要です。

子に頼れなければ介護費の負担が多い

高齢になるほど、介護状態になる可能性は高くなります。

介護保険制度により、介護費用の自己負担額は所得に応じて1~3割になりますが、介護用品の購入やバリアフリー工事などは保障の対象外です。

生命保険文化センターの「生命保険に関する全国実態調査」によると、夫婦を対象とした場合、介護費は初期費用に平均242万円、そして毎月約7.8万円かかることが分かっています。

独身の場合は、配偶者や子がいないぶん、自身を介護してくれる身内が少ないはずです。そのため、介護施設やヘルパーなどのサービスをフル活用する必要があり、自己負担額はさらに増える可能性もあるでしょう。

死後の整理費用はどのくらいか

死後の整理資金とは、葬式や墓地にかかる費用を指します。地域や葬式の規模によって価格が異なりますが、200万円程度が相場のようです。

独身の場合、亡くなったら親族が葬式を行いますが、この費用を自身で負担するという方も少なくありません。

また、もし身寄りがなかったり親族への依頼に抵抗を感じたりする方は、生前に法律専門家と死後事務委任契約を結ぶことで、葬式や遺品などの整理をスムーズに手配してもらえます。その際の費用は50~100万円が相場のようです。

迷惑をかけたくない!リースバックは老後の身辺整理にも役立ちます!

老後資金が不足している場合の対策

「このままではお金が足りない」という場合には、早い段階から対策する必要があります。

| 対策方法 | 特徴 |

|---|---|

| 確定拠出年金 | 毎月の積立金で投資信託 |

| NISA | 一定の限度額以内なら利益が非課税になる投資信託 |

| リースバック | 持ち家を住みながら現金化 |

リースバックであれば、リスクなく資金調達できます!

確定拠出年金を利用

確定拠出型年金はiDeCo(イデコ)とも呼ばれ、公的年金では賄いきれない老後生活費を、自分で補うためのしくみです。

簡単に内容を説明すると、毎月積み立てをしながら資産運用を行い、掛金や購入する投資信託商品は自分で決めることができます。

iDeCoの優れている点は、掛金の全額が所得控除の対象になることです。

企業にお勤めの方で医療保険やガン保険などに加入している方は、その年に支払った保険料を計上する、年末調整をしたことがあるでしょう。iDeCoも同じように、年末調整を行うことで、所得税と住民税が安くなるのです。

NISAで資産運用

NISAは国の制度です。株式や投資信託などの資産運用で利益が出た場合、売却時に約20%の税金が掛かりますが、NISA口座を使って運用したら非課税になります。

20歳以上の方はNISAもしくはつみたてNISA、どちらか1つの制度を利用でき、それぞれ毎年の購入金額の上限や、運用期間などが異なります。

NISAは年間120万円までが上限で、運用期間は5年、つみたてNISAは年間40万円が上限で、運用期間は20年です。

持ち家があるならリースバックで老後資金を調達

持ち家のある方で「まとまった資金がすぐに欲しい、資産運用はしたくない」という方には、リースバックがおすすめです。

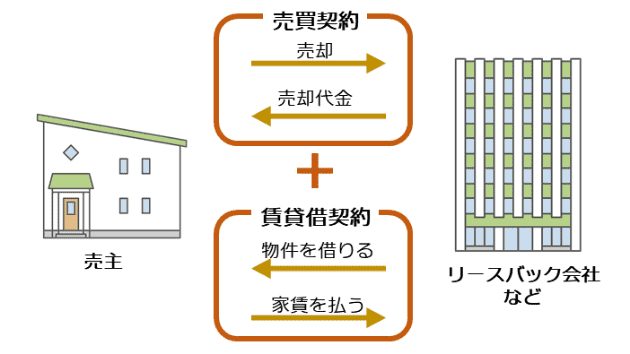

リースバックとは、不動産売却と賃貸借契約を同時に交わす不動産取引のことです。自宅の売却代金を受け取りつつ、そのまま自宅に賃貸で生活できます。老後の生活資金を調達しつつ、変わらない生活が送れます。

リースバックの仕組み

リースバックの利用をする場合は、次のメリットとデメリットを含めて検討しましょう。

メリット

- まとまった資金を調達できる

- 引っ越しせずにそのまま住める

- 短期間で売却できる

- 近所の人に売却を知られない

不動産売却と異なりリースバックは、リースバック会社が自宅を買い取る仕組みです。販売活動を行わないため、近所の人に自宅を売却したことが知られません。また買主を探す時間がかからないため、短期間での資金調達が可能です。

デメリット

- 買取価格が市場相場より安い傾向がある

- 賃料の支払いが発生する

- 賃料が周辺相場より高い傾向がある

- 賃貸期間に限りがある

リースバック会社は買い取った自宅を、リフォームするなどして転売し、利益を出します。リフォームなどのコストがかかるため、買取価格は市場相場より1~3割ほど安くなる傾向があります。また賃料は買取価格をもとに算出するため、周辺相場より高めになる傾向があります。賃貸期間に限りがあることにも注意が必要です。

リースバックのサービス内容は、リースバック会社によって異なります。賃貸期間が短い代わりに買取価格が高い会社があれば、売却代金を賃料にあてて長く住める会社もあります。リースバックを利用するのであれば、複数社のサービス内容の比較は欠かせません。

「リースバック比較PRO」では、一度の入力で複数のリースバック会社に一括して問い合わせられます。老後資金に不安のある方は、リースバックの利用を検討してください。

豊かな老後生活をリースバックで!一括問い合わせで各社の条件を比較しましょう!