住宅ローンで夢のマイホームを購入したものの、その返済が少しずつ厳しくなる方は少なくありません。

原因として多いのは、収入の減少と想定外の出費。このようなイレギュラーにより、当初の返済計画が狂い、うまく対処できなければ破産するケースもあります。

今回は、住宅ローンの支払いが厳しくなってきた方向けに、実際の体験談を参考にして破産を避けるための解決方法を紹介していきます。

目次

体験談 1 収入減少で住宅ローン返済が困難に

少しでも毎月の支出を減らそうと、住宅ローンの借入期間を定年後まで組むという方は多いのではないでしょうか。そして、ボーナスや退職金で繰り上げ返済すれば、定年前に返済が終わるはずと楽観視している方も多いのではないでしょうか。

しかし、思ったよりボーナスが出ず現役時代に収入が確保できず、退職金も想定より少なくなり定年後の住宅ローンの支払いが難しくなるというケースがあります。今回は、定年後に予想以上に住宅ローンが残ったDさんのお話です。

エピソード

会社員Dさんは、30歳で結婚しその3年後に待望の第一子が生まれ、更にその1年後に住宅を購入しました。購入時には34歳で、定年までのことを考えると26年に収めたかったですが、希望の家を購入しようとすると月々の支払いが高くなり、日々の生活を考えると35年で返済していく必要がありました。そこで、住宅ローンは35年で借り入れて、ボーナスによる繰上返済を利用して返済しようと考えました。

当初は順調に返済していましたが、長引く不況で当初の予定通りのボーナスはなかなか支給されず、子供への学費などがかかり繰上返済がなかなかできませんでした。最終的にほとんど繰上返済ができないまま定年が近づいてきました。定年を迎える際に雇用延長の話もありましたが、給料も大幅に減り、家のメンテナンスにも高額な費用が発生するため、メンテナンス料と今の金額を払い続けて生活をしていくのは無理だと思い、家を売却し住宅ローンを返済することにしました。売却したことによって少し手元に資金が残りましたが、せっかくのマイホームを失うことになりました。

原因

当初の住宅ローンの借入額に無理があったのはありますが、計画通りに支払いが進んでいないにも関わらず、そのまま周りの方や詳しい人に相談しないで決断してしまったことが大きな原因です。

対策

今回のケースでは、家を残すためには二つの方法がありました。

一つが早い段階で収支の見直しをかけることです。住宅ローンを締結してしまった以上、返済の義務があります。収入が減少したのであれば、ライフプランナーに相談することで、収支のバランスを見直すことができたかもしれません。上手く運べば、日々節約をし、ボーナスの減少分を補填していくことができたかもしれません。

もう一つが、住宅ローンを見直すことです。住宅ローンを借り換えすることでより低金利で借りる、もしくは銀行と交渉してより長い期間でローンを返済することが可能になる場合があります。後者については、返済期間が延びることによる負担が上がりますが、月々の返済額が許容範囲内であれば、住み慣れた家で暮らし続けることが可能です。

体験談2 転職に失敗し住宅ローン破産

転職することが少しずつ一般的になる中で、キャリアアップや収入アップのために転職する方も少なくありません。今回は、住宅購入後に転職に失敗して住宅ローンの返済ができずに破産してしまったRさんのお話です。

エピソード

Rさんは、42歳で結婚し、年齢の関係もあり住宅ローンを組むなら早い方がいいと、結婚と同時に住宅を購入しました。住宅を購入する際の年収では少しギリギリの返済計画でしたが、現在の勤務先とは別の会社からより高い年収で採用すると声をかけられており、収入の上昇を見越してローンを組みました。

住宅を購入して少し経った後に転職したRさんですが、最初は収入が上がったことを喜んでいましたが、成果主義が非常に強かったため、次第についていけなくなりました。住宅ローンの支払いもある中で続けていくか悩みましたが、健康面で限界が訪れて退職することになりました。

健康第一と急いで辞めたため、次の就職先の目途もなく、仕事探しを始めました。なかなか次の就職先が見つけられず貯金を切り崩しながら生活していましたが、1年後になんとか次の就職先を見つけました。ただ、結婚時に勤めていた時と比べて大幅に年収が下がり、返済が苦しく段々光熱費などの支払いが滞るように……。

そして、ついには住宅ローンの返済も滞るようになり、家は競売にかけられ、準備が整わないまま家を出ていくことになりました。住宅ローンの残債だけが残り、家賃と住宅ローンの支払いが続き、最終的には自己破産を選択しました。

原因

今回の原因は二つあります。転職後の環境が分からない中で返済計画を立てたことと、督促を放置したことです。この二つがなければ自己破産までする必要はなかったかもしれません。

対策

滞納した段階で、銀行や有識者に相談をすることです。放置して解決することはありませんので、まずは相談です。

銀行に相談すれば、返済計画を見直してくれた可能性があります。支払いし続けることが困難な場合でも、任意売却という手段をとれば競売にかけられ低額で売られることもなく、住宅ローンの残債の完済もしくは、しっかり準備をした状況で家を出ることができたはずです。

なお、任意売却とリースバックを組み合わせれば、そもそも退去もしなくて住んだかもしれません。

借金ではない資金調達、リースバックって?

自治体の窓口などに相談すれば、一定期間を生活するための支援金を受けられた可能性もあります。時期により内容が違いますが、無料で相談できるので活用すべきです。

体験談3 団体信用生命保険を外して住宅ローンを組んだが、病気による不幸で家族に負担

住宅ローンを組む際は、団体信用生命保険をつけて組む方がほとんどです。しかし、中には健康上の理由で団体信用生命保険を組まない方や、少しでも金利をおさえるために団体信用生命保険をなしで住宅ローンを組まれる方がいます。今回の体験談は団体信用生命保険に入っていなかったために住宅ローンで失敗したお話です。

エピソード

Eさんは住宅を購入する際に変動金利に対して不安を感じており、全期間固定金利で住宅ローンを組むことにしました。全期間固定金利を組む際に、団体信用性目保険を付ける場合には別途費用が発生し、そんなに健康面で不安がなかったため、団体信用生命保険には入らずに住宅ローンを借りることにしました。

団体信用生命保険がない分だけ負担が少なく、当初の支払いは順調でした。しかし、住宅ローンを借り15年ほど経った時に状況が変わりました。ガンの発覚により闘病生活と今までのような働き方ができなくなり大幅に収入が減ったのです。最終的にはガンが転移し亡くなってしまったEさん。家族には住宅ローンが残ってしまい、返済し続けることが難しくなり、なくなく家を手放すことにしました。

原因

少しでも支払いを抑えるということは重要ですが、リスクとの兼ね合いを考えて調整をせず、団体信用生命保険に加入していなかったことが大きな要因です。

対処法

団体信用生命保険もしくはそれに類する保険に加入しておく必要がありました。団体信用生命保険は非常に低額で加入できる保険です。現在では、ガンと発覚した段階で残債が0になる特約など、非常に健康面に配慮した制度が充実しています。ですので、できる限り団体信用生命保険に加入することが望ましいでしょう。

中には健康面の都合により団体信用生命保険に加入できない方や、少しでも費用を抑えるために団体信用生命保険に加入しないという方もいますが、できる限り別の保険に加入し何かがあった際に残された家族が困らないような保険に加入しておくべきでしょう。

住宅ローンの解消にリースバックが利用できます

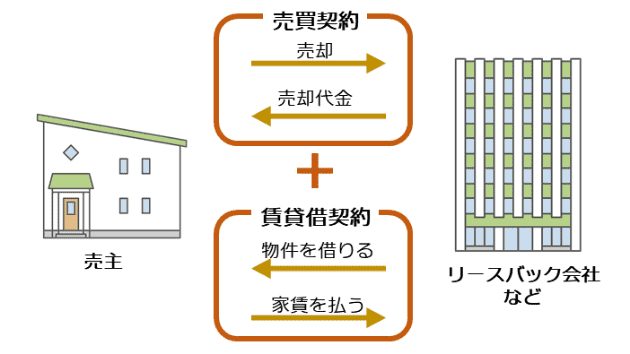

リースバックは自宅をリースバック会社に売却し、賃料を支払ってそのまま自宅に住み続けられるサービスです。

リースバックの仕組み

リースバックを利用するには、住宅ローンを自宅の売却代金で完済できることが条件になります。不足分は自己資金などで補てんする必要があります。

それでも不動産売却とは異なり、リースバック会社が自宅を買い取るため、売主を探す手間がないため、取引がスムーズに進みます。早ければ1カ月もかからずに、売却代金が振り込まれます。

またリースバックは会社によってサービス内容に違いがあります。利用にあたっては、複数の会社のサービス内容をよく比較しましょう。

一括問い合わせサイトの「リースバック比較PRO」は、複数のリースバック会社にまとめて問い合わせができるサービスを提供しています。一度の入力で複数のリースバック会社に相談できるため、問い合わせの手間を大幅に軽減できます。

住宅ローンの支払いで悩んでいる人は、リースバック比較PROの利用をご検討ください。

住宅ローンの負担が重い場合は「リースバック」をご検討ください。まずは専門の会社にお問い合わせを