「不動産担保ローン」は、土地や建物などの不動産を担保にして融資を受けるローン商品です。無担保ローンと比較すると、低金利で高額な融資を受けられるなどの特徴があります。ただし、利用するには注意点もあるため確認しておきましょう。

不動産担保ローンの特徴

不動産担保ローンには次の特徴があります。

- 融資額が不動産の価値で決まる

- 高額融資を低金利で受けられる

- 返済期間が長い

- 担保にしたあとも住み続けられる

それぞれ詳しく解説します。

融資額の上限が不動産の価値で決まる

不動産担保ローンの融資額は、担保にする不動産の評価額によって決まります。そのため金融機関は、万が一貸し倒れが起きても担保の不動産を売却して残債を回収できます。

担保にする不動産の評価額は、次の計算式で算出できます。

市場価格は、不動産を売却した場合の目安となる価格です。掛目は上限を算出するための割合で、金融機関によって異なります。

たとえば、市場価格1,000万の不動産を掛目80%で評価した場合の担保評価額は、次のようになります。

担保評価額が融資の上限に設定されるケースが多いため、この場合では800万円まで借りられる可能性があります。

なお、担保にする不動産の名義は原則として本人である必要がありますが、家族など本人以外の不動産であっても、同意があれば担保にできる金融機関もあります。

高額な融資を受けられる

消費者金融のカードローンや金融機関のフリーローンなどの無担保ローンでは、融資額が借り手の返済能力によって決まり、1,000万円程度を上限としているケースが多いです。

しかし、不動産担保ローンの融資額は、担保の不動産の評価額が高いほど上がります。さらに、複数の不動産を合わせて担保にできる金融機関もあるため、無担保のローンよりも高額融資が可能です。

たとえば、金融機関が提供している不動産担保ローンの融資額は次のようになります。

| 金融機関名 | 借入可能額 |

|---|---|

| スター不動産担保ローン|東京スター銀行 | 100万円 ~ 1億円 |

| 不動産担保ローン|SBIエステートファイナンス | 300万円 ~ 5億円 |

| りそなフリーローン(有担保型)|りそな銀行 | 100万円 ~ 1億円 |

| 【不動産担保型】L&Fカードローン|三井住友トラスト・ローン&ファイナンス株式会社 | 300万円 ~ 1億円 |

不動産の評価額によりますが、最大で5億円まで借入できることがわかります。金融機関によって評価基準は異なりますが、場合によっては無担保ローンで借りられる数倍もの金額で、融資を受けられるケースもあるでしょう。

金利が低い

不動産担保ローンの大きな利点は、金利が低いことです。

銀行が提供する使途が自由な不動産担保ローンの金利相場は、0.4%~1.3%程度です。無担保のカードローンの金利相場は、4.5%~15%程度なので、その差は歴然です。

| 金利相場(%) | |

|---|---|

| 不動産担保ローン | 0.4~1.3 |

| 無担保ローン | 4.5~15 |

なお、住宅ローンは金利の低いローン商品として有名ですが、これは住宅取得資金に使途が限定されているため、今回の比較対象から外しています。

返済期間が長い

不動産を担保にすることで金融機関の審査で優遇され、20年や30年の長期間を返済期間として設定することが可能です。

返済期間を長くすることで、月々の返済金額を抑えられます。ローンの返済では月々の収支を安定させることが重要なので、無理な返済の負担を避けられるでしょう。

担保にしたあとも住み続けられる

不動産担保ローンの担保にする不動産は、融資を受けた後もそのまま使えます。引っ越す必要がないため、融資を受ける前と変わらない生活を送れます。

また、不動産が担保になっていることは当事者にしかわからないため、近隣に知られることはありません。

なお、担保にしている不動産が損傷した場合、ペナルティを受けることがあるため契約前に確認しておきましょう。

不動産担保ローンの注意点

不動産担保ローンを利用する際は、次のことに注意しましょう。

- 不動産を失うリスクがある

- 融資の審査に時間がかかる

- 不動産の価値が低いと融資を受けられない

- 手数料がかかる

不動産担保ローンは、ほかのローン商品と異なる点があるため、利用する前に確認しておきましょう。

返済を滞納すると不動産が強制的に売却される

不動産担保ローンの返済を滞納した場合、担保にしていた不動産が強制的に売却されて返済に充てられます。自宅を担保にしているなら、返済を滞納することで住まいを失うおそれがあります。

ただし、返済が1日遅れただけで不動産が売却されることはありません。滞納から3カ月目までは、金融機関から電話やメール、手紙による催促や督促がされます。その後は、「期限の利益の喪失通知」が届いて分割返済ができなくなるため、一括返済を迫られます。それでも返済ができなければ、滞納からおよそ9カ月目で不動産が競売によって強制的に売却されます。

ただし、担保の不動産が売却されたからといって、ローンがなくなるわけではありません。

不動産の売却価格よりもローンの金額が大きい場合は、ローンを完済するまで返済が続きます。

滞納から強制売却までの詳細は関連記事をご確認ください。

融資の審査に時間がかかる

不動産担保ローンの審査は、借り手の返済能力だけでなく不動産評価も行います。そのため審査の項目が多く審査期間も長くなります。無担保のカードローンのように「即日融資」が受けられるケースは多くないので、急いでいる場合はほかの手段も考えたほうがよいでしょう。

不動産の価値が低いと融資を受けられない

不動産担保ローンは、担保となる不動産の評価額をもとに融資額が決まります。そのため、不動産の評価額が低すぎると融資額が低い場合や、そもそも審査に通らないことがあります。不動産の評価の基準は金融機関によって異なるため、複数の金融機関に相談してみましょう。

手数料がかかる

不動産を対象にするため、印紙代や登記費用などが発生することがあります。ローンを組む際の事務手数料や利息以外にも、考慮すべきコストがあることを覚えておきましょう。

不動産担保ローンで融資を受ける流れ

不動産担保ローンで融資を受けるまでの流れについて解説します。ある金融機関で申し込んだ場合の融資手順を例に紹介します。

- 融資相談・仮審査

- 申し込み

- 審査

- 契約

- 融資実行

1.融資相談・仮審査

まずは不動産担保ローンを提供している金融機関に、電話やメールをしたり窓口に足を運んだりして、相談をすることから始まります。必要な情報を伝えることで簡単な説明を受けられるほか、ここで的外れな相談ではないかなどを確認してもらうことができます。

2.申し込み

条件に納得できれば、必要な書類を用意の上、申し込みを行います。金融機関や案件の規模によっては営業担当者が自宅に来てくれることもあります。

3.審査

金融機関やその関係会社などが担保の不動産や本人の信用情報を調べて、融資可能な金額や利率などを判断します。

4.契約

審査結果の通知を受け、それを元に融資を受けるかどうか判断します。内容に納得すれば、金融機関との間で融資契約を交わします。契約前には最終確認が行われ、それに了承をすることで具体的な手続きへと進みます。

5.融資実行

契約で決められた内容で、融資が実行されます。不動産担保ローンの場合は抵当権をつける手続きも同時に行われるため、司法書士が金融機関と申し込み者の間に入って手続きを行うのが一般的です。

審査にとおらない場合はリースバックで!

不動産担保ローンは借り手の返済能力も審査されます。年収や収入の減少によっては利用できないケースもあるでしょう。そのようなときは、リースバックを検討してください。

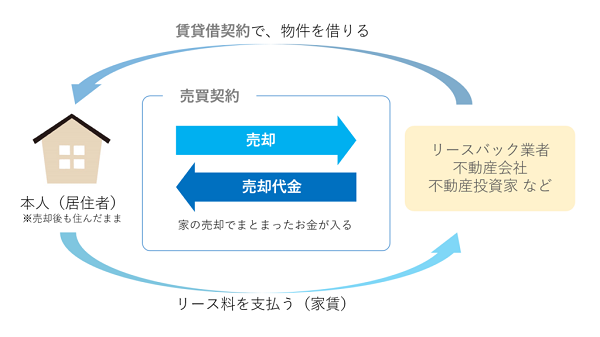

リースバックは、所有する不動産を売却し、賃貸借契約を交わすサービスです。不動産を売却後も賃貸住宅として住み続けられるため、不動産担保ローンと同じようにサービス利用前と変わらない生活を送れます。

リースバックの仕組み

また、賃貸借契約の審査はありますが、融資ではないため不動産担保ローンのような厳しい審査はありません。個人の信用情報が大きく関係しないため、カードローンなどで延滞歴があって融資を受けるのが難しいという方に適しているといえます。

リースバックは、売却によって得た資金の使途に制限がないため、事業の運転資金など特殊な事情でお金が必要になった方にも向いています。

リースバックを利用する前に複数社を比較しておく

リースバックは複数の会社がサービスを提供しており、契約期間や売却価格など内容が各社で異なります。また、リースバック会社によってはサービス撤退や倒産などによるオーナーチェンジのリスクもあるため、信頼できる会社かどうかの見極めが重要です。

複数のリースバック会社を比較するには、「リースバック比較PRO」が便利です。自宅の情報や連絡先を一度入力すれば、複数のリースバック会社にまとめて問い合わせができます。受付は24時間365日行っていますので、ぜひご利用ください。

提供事業者によって条件が違うリースバック。一括問い合わせで比較をしましょう!

不動産担保ローンのデメリットを解説。審査に通らない人はどうすべきか

不動産担保ローンの金利相場はどれくらい?低利で借りる方法はある?

不動産担保ローンの必要書類は?収入証明など書類一覧とチェックすべきこと

家を担保にお金を借りることのデメリットは?返せないとどうなる?

不動産担保型生活資金とは?民間のリバースモーゲージと違いはある?

不動産担保ローンの審査基準は?審査に通る人の特徴や通らない場合の対策

不動産担保ローン比較のポイントは?金利や審査、銀行かノンバンクかなど解説